Образец Заполнения Книги Учета Доходов И Расходов Ип На Осно

Все что надо знать о книге учета доходов и расходов на ОСНО. Порядок заполнения КУДиР. Книга учета доходов и расходов хозяйственных операций ИП, применяющих ОСНО, предназначена для исчисления налоговой базы по налогу. Методических рекомендаций по заполнению книги учета нет, тем более, что для различных видов деятельности заполнение таблиц. Книга учета доходов. Форма 6-НДФЛ образец заполнения. Отчетность ИП на ОСНО.

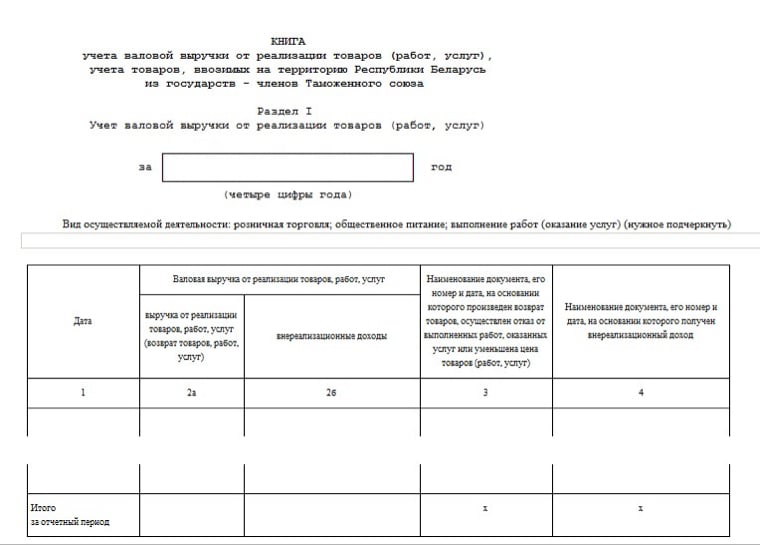

- Образец Заполнения Книги Учета Доходов И Расходов Ип На Осно Рб

- Образец Заполнения Книги Учета Доходов И Расходов Ип На Осно

Что это такое КУДиР – книга учета доходов и расходов, которую обязаны вести:. ИП на, (т.е. Организации на УСН.

КУДиР можно вести самостоятельно, т.е. Тем не менее, при большом количестве доходно-расходных операций, в целях экономии времени и во избежание ошибок при заполнении КУДиР, лучше использовать предназначенные для этого программы. Подача и заверение КУДиР Сдавать КУДиР в налоговую инспекцию не нужно. Кроме того, с 2013 года отменено обязательное заверение книги учета доходов и расходов в налоговом органе. Однако, прошитая и пронумерованная КУДиР должна быть обязательно. Штраф за ее отсутствие для ИП - 200 рублей, для организаций - 10 000 рублей. Бланки КУДиР В зависимости от в 2017 году используются следующие бланки книги учета доходов и расходов:.

для УСН (подходит для ИП и организаций);. для ОСН;.

для ЕСХН;. (книга учета доходов) для ПСН. Заполнение КУДиР Основные правила ведения КУДиР:. На каждый налоговый период заводится новая книга учета доходов и расходов. Каждая операция заносится в хронологическом порядке отдельной строкой и подтверждается соответствующим документом (договор, чек, накладная, платежное поручение и т.п.). Пополнение счета и увеличение уставного капитала доходами не признаются и, соответственно, в КУДиР не заносятся. КУДиР может применяться в бумажном или электронном виде.

При ведении книги в электронном виде, по окончании налогового периода КУДиР необходимо вывести на бумажные носители. Книга должна быть прошнурована, пронумерована и подтверждена подписью руководителя и печатью (при наличии). Незаполненные разделы КУДиР также распечатываются и сшиваются в общем порядке.

При отсутствии деятельности, прибыли или расходов, ИП и организации должны иметь нулевую КУДиР. Инструкция и образцы заполнения КУДиР Ниже представлены инструкция и образцы КУДиР на УСН (подойдет также для ПСН и ЕСХН, поскольку они очень похожи и являются более простыми в заполнении). Образцы заполнения КУДиР на УСН Посмотреть заполненный образец КУДИР на УСН вы можете. Посмотреть заполненный пример нулевой КУДИР на УСН вы можете. Инструкция по заполнению КУДиР на УСН. Поле « Форма по ОКУД» не заполняется. В поле « Дата» записывается год, месяц и число начала ведения книги (т.е.

Дата первой записи в КУДИР). Поле « ОКПО» заполняется, если у Вас есть информационное письмо из Росстата, в котором указан данный номер. В поле « Объект налогообложения» указываются «Доходы» или «Доходы, уменьшенные на величину расходов». Помимо этого не забудьте указать:. год, за который заполняется КУДИР;. название ООО либо ФИО ИП;. ИНН и КПП для ООО или ИНН для ИП (предусмотрены два разных поля);.

юридический адрес ООО либо адрес места жительства ИП;. номера расчетных счетов и название банков, в которых они открыты (если есть). Содержит четыре таблицы (по одной на каждый квартал). Каждая таблица состоит из 5 граф (столбцов). Порядковый номер записи.

Дата и номер первичного документа, подтверждающего доход либо расход. При доходе:.

Если средства поступили в кассу, то записывается дата прихода и номер Z-отчета, который снимается в конце рабочего дня. Например, 10.10.17 чек Z-отчет №0001. Если средства пришли на расчетный счет, то записывается дата прихода и номер платежного поручения или выписки банка. Например, 10.10.17 п/п №100, либо 10.10.17 выписка банка №100. Если средства поступили по БСО , то под каждый такой выданный бланк не обязательно делать отдельную строку в КУДИР.

Вместо этого можно записать дату рабочего дня и оформить ПКО, в котором перечислить номера всех выписанных БСО за этот день (при этом в графу 4 заносится сумма средств по этим БСО). Например, 10.10.17 ПКО №100. Группировать БСО можно, только если они выписаны в течение одного дня. Если был сделан возврат средств за товар или услугу, то записывается дата фактического возврата и номер платежного поручения или расписки (при этом в графу 4 заносится сумма возврата со знаком минус). При расходе (только для УСН «Доходы минус расходы») записывается дата расхода и номер первичного документа, которым может быть: товарный чек, накладная, платежное поручение, Z-отчет и прочее. Например, 10.10.17 чек №0001, 10.10.17 товарная накладная №0001, 10.10.17 п/п №0001, 10.10.17 Z-отчет №0001 и т.д.

Обратите внимание, что расходы на покупку товаров для их последующей перепродажи заносятся только после их реализации. Содержание операции.

Данная графа не обладает слишком большой важностью. Примеры заполнения при доходе:. Поступление в кассу. Оплата по договору №100/АА от за оказание рекламных услуг. Получен аванс от покупателя 'ООО «Фирма» в счет предстоящей поставки товара по договору №100/АА.

Получен доход. Торговая выручка за '. Возврат средств покупателю по договору №100/АА. Примеры заполнения при расходе (только для УСН «Доходы минус расходы»):. Перечислен аванс работникам. Перечислена заработная плата. Перечислен НДФЛ с заработной платы.

Доходы, учитываемые при исчислении налоговой базы. Обратите внимание, что при возврате средств покупателю, сумма записывается в данный столбец со знаком минус. Не в расходы (графа №5), а именно в доходы (графа №4). Расходы, учитываемые при исчислении налоговой базы.

Образец Заполнения Книги Учета Доходов И Расходов Ип На Осно Рб

Заполняются только ИП и организациями на УСН «Доходы минус расходы». В «Справке к разделу I» заполняется:. на УСН «Доходы» только строка 010 за весь год;. на УСН «Доходы минус расходы» строки 010, 020 за весь год и строки 040, 041 (если суммы не отрицательные). Заполняется только на УСН «Доходы минус расходы», если в налоговом периоде были расходы на приобретение (сооружение, изготовление) основных средств и на приобретение (создание самим налогоплательщиком) нематериальных активов. Основные средства – это объекты имущества, которые ИП и ООО используют в течение длительного времени (больше 12 месяцев) при производстве продукции, выполнении работ и оказании услуг.

Например, здания, земельные участки, машины, оборудование, инструменты и пр. Нематериальные активы в отличие от основных средств не имеют материальной формы и являются результатом интеллектуальной деятельности.

Например, права на изобретение, товарные знаки, авторские права и т.п. Заполняется только на УСН «Доходы». На первый взгляд данный раздел может показаться очень сложным для заполнения, но на самом деле все очень просто. В нем указываются страховые взносы в размере уплаченных сумм.

ИП указывают уплаченные, исходя из стоимости страхового года. ИП и ООО работодатели также указывают уплаченные страховые взносы. Для заполнения данного раздела удобно использовать, который поможет вам рассчитать фиксированные взносы ИП за любой период (к примеру, поквартально). Заполненные образцы данного раздела доступны по ссылкам выше. Как правильно прошить КУДиР.

На этом сайте вы можете бесплатно задать свой вопрос нашему специалисту в разделе. Открытие бизнеса. Ведение бизнеса. Налоги и платежи.

Отчетность. Кадры. Закрытие бизнеса. Физическим лицам.

. В каком случае применяется книга доходов и расходов НК РФ устанавливает, что учет доходов и расходов для организаций на УСН и ЕСХН, а также для предпринимателей на, и общем режиме должен вестись в КУДиР. При этом для компаний и ИП, находящихся на вмененке, не надо заполнять данный налоговый регистр. Используемая в настоящее время форма книги была утверждена ФНС в 2013 году. В зависимости от применяемой системы (УСН 15, УСН 6, ЕСНХ, ПСН, ОСНО) она включает в себя те или иные разделы, в которых отражаются необходимые сведения для налогового учета. Поэтому принято разделять эти регистры по применяемым налогоплательщиком режимам. Книга заполняется по порядку в хронологии в течение года.

При этом запись вносится по каждому документу, не допускается объединение. По окончании старого года она закрывается, а на новый год заводится следующий регистр. Заполнять ее можно в приобретенном в типографии журнале, или же с использованием специализированных программ и интернет-сервисов. Последнее является наиболее предпочтительным, так как значительно сокращает время на ее оформление, потому что очень часто она составляется на основании уже выписанных ранее документов в автоматическом режиме.

При ручном заполнении в книгу можно вносить все необходимые исправления, только зачеркивать неправильную запись надо одной чертой, так чтобы ее можно было прочитать. Рядом делается исправительная запись, и она заверяется подписью ответственного лица. После закрытия налогового периода, она распечатывается, прошнуровывается, каждый ее лист нумеруется. Далее книга заверяется печатью хозяйствующего субъекта и подписью его руководителя.

Ранее еще необходимо было направлять в канцелярию ИФНС для проставления печати. В настоящее времени такого требования больше не существует. Рассмотрим подробнее кудир для ип на усн 6 образец заполнения 2016.Различия во внесении записей для других режимов и компаний минимальны, заключаются в присутствии или отсутствии разделов книги. Титульный лист В верхней части регистра после его название нужно записать наименование и код налогового органа по месту регистрации предпринимателя (нахождении компании). Далее указывается налоговый период, например, 2016 год.

Справа, в табличной части, проставляется дата формирование книги. Ниже заполняется либо полный Ф.И.О. Предпринимателя, либо полное название фирмы, а табличной части — код регистрации в статистике. В следующих строках записывается ИНН компании либо ИНН ИП. Затем необходимо указать объект налогообложения. Если заполнение производится с помощью программных средств, именно здесь нужно настраивать видимые для конкретного случая разделы книги доходов и расходов. Нужно выбрать значение из списка с двумя элементами «Доходы» или «Доходы, уменьшенные на величину расходов». После этого выбирается валюта и ее разрядность, в которых показатели будут вноситься в этот налоговый регистр.

В таблице справа проставляется код валюту согласно ОКЕИ. Ниже указываются полный адрес места нахождения компании, или регистрации (жительства) предпринимателя. В следующей строке нужно обязательно записать номера расчетных счетов и наименования банков, в которых они открыты. Если таковых у хозяйствующего субъекта несколько, то все они здесь указываются.

Доходы и расходы Этот раздел подразделяется на четыре по отчетным периодам: за 1 квартал, за 2 квартал, за 3 квартал и за 4 квартал. Желательно каждый подраздел начинать с нового листа. Данная часть книги доходов и расходов представляет собой таблицы. В графах «Регистрация» вносятся данные о номере по порядку записи, дате и номере документа, которым отражается хозяйственная операция, и краткое ее содержание. Графа «Сумма» подразделяется на два столбца «Доходы» и «Расходы». В зависимости от характера операции хозяйствующего субъекта сумма документа проставляется либо в первый столбец, либо во второй. При этом суммы отражаются с округлением до копеек согласно статьям НК РФ, посвященным соответствующим режимам.

Организации и предприниматели, применяющие УСН 6, в соответствии с законодательством заполняют только столбец «Доходы». Каждый подраздел имеет собственную нумерацию вносимых записей, которая каждый раз начинается с 1. В конце каждой таблице нужно подводить итог, выводя общую сумму по столбцам с показателями. Причем второй и последующие подразделы имеют строку с суммированными значениями нарастающим итогом.

Организации и предприниматели, использующие УСН 15, заполняют еще «Справку к Разделу 1». Здесь указываются общие суммы по доходам и расходам за налоговый период, а также разница между минимальным налогом и исчисленным за предыдущий год.

Это связано с тем что, налогоплательщики, уплатившие минимальный налог в прошлом году, имеют право эту суммовую разницу в текущем. Расчет расходов на приобретение основных средств и НМА, учитываемые при исчислении налоговой базы Внимание! Данный раздел заполняется хозяйствующими субъектами, применяющими режимы налогообложения УСН 15 и ЕСХН. Он так же как и первый раздел подразделяется на подразделы по отчетным периодам. В таблицы этой части книги доходов и расходов надо вносить номер записи по порядку, полное название объектов (ОС и НМА), стоимость которых учитывается при расчете налога. Согласно НК РФ налогоплательщик, применяющий УСН 15 или ЕСХН, в налоговом периоде имеет право учесть стоимость этих средств, если они оплачены, приняты к учету и при необходимости поставлены на государственный учет (например, автомобили, здания, сооружения).

Поэтому в следующих графах последовательно необходимо вписать все эти даты. В следующей графе проставляется первоначальная стоимость объекта, выраженная в рублях. Графы 7 и 8 таблицы заполняются хозяйствующими субъектами, которые перешли на льготный режим, уже имея на балансе объекты ОС и НМА. Согласно законодательству плательщики налога также могут учесть их остаточную стоимость в размерах, которые зависят от срока их использования.

В графе 9 записывается количество кварталов, в течение которых в налоговом периоде использовался новый объект. Например, если автомобиль приобретен в апреле 2016 года, то для него показатель будет равен 3. В столбце 10 указывается доля стоимость вышеперечисленных объектов, принимаемая к учету за налоговый период. Для уже стоящих на балансе объектов она зависит от срока полезного использования и определяется НК РФ, для новых она равна 100%. Показатель графы 11 определяется ка отношение Гр.10 к Гр. 9 В графах 12 и 13 необходимо рассчитать стоимость объекта, приходящуюся на текущий квартал и итого за год.

Например, приобретен и поставлен на учет автомобиль в апреле 2016 года стоимостью 900000 р. За второй квартал налогоплательщик имеет право принять к учету стоимость 300000 р. (900000. 100% (Гр10)/ 3 (Гр.9)), которую надо вписать в Гр.12. Значение показателя Гр.13 будет равно 900000р.

Графы 14 и 15 заполняются для уже стоящих на балансе объектов ОС и НМА. Так как их стоимость относится на расходы в течение нескольких периодов, то в столбце 14 указывается уже включенная стоимость, в столбце 15 – остаточная сумма, которую нужно будет включить в следующем периоде. Графа 16 должна содержать данные о дате выбытия этих объектов. Это связано с тем, что ОС и НМА, чья стоимость была учтена при налогообложении, хозяйствующий субъект не имеет право отчуждать в течение определенного НК РФ периода.

Каждая таблица имеет итоговые строки. Расчет суммы убытка. Внимание!Этот раздел заполняется только налогоплательщиками, которые находятся на системе УСН 15 и ЕСХН. Здесь указываются суммы убытков, понесенных в прошлые года. Раздел заполняется построчно. В строке 010 указывается общая сумма убытков за предыдущие годы.

Затем в строках 020-110 производится расшифровка этой суммы с указанием годов. В строке 120 определяется база, которую можно уменьшить на ранее понесенные убытки. Сюда переносится значение строки 040 из справки к разделу 1. Строка 130 содержит сумму убытка, на который была уменьшена налогооблагаемая база этого года. Строку 140 нужно заполнять, если убыток был получен в предыдущем году.

Строка 150 будет содержать сумму убытка, которую можно перенести и зачесть в последующие годы. В строках 160-220 налогоплательщик имеет право указать конкретные суммы по будущим годам.

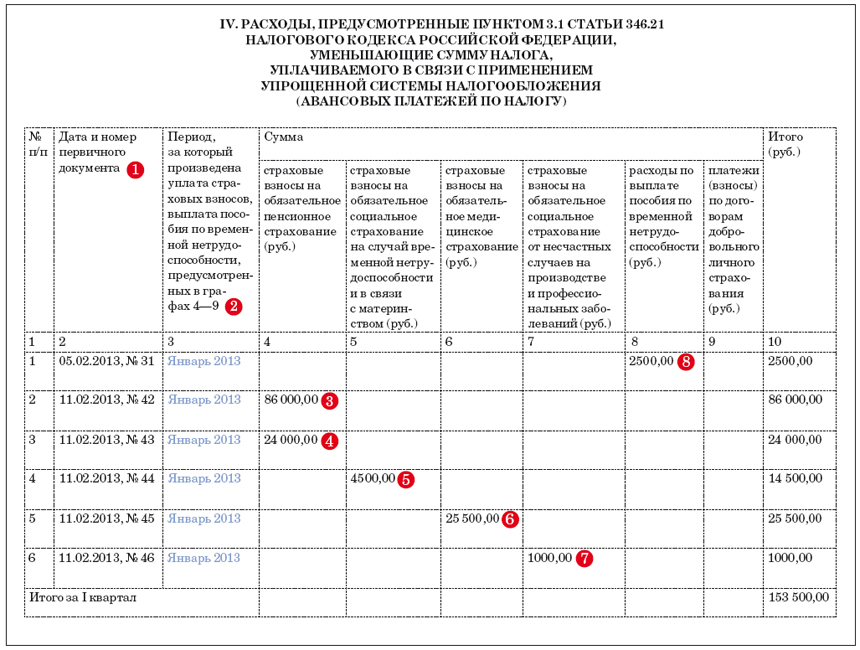

Расходы, предусмотренные пунктом 3.1 статьи 346.21 НК РФ Данный раздел включают в свою книгу только те налогоплательщики, которые находятся на режиме УСН «Доходы». Здесь можно указать социальные выплаты (страховые взносы, больничные, платежи по договорам личного страхования), на сумму которых затем уменьшается налогооблагаемая база. Укр тв плеер онлайн. Данный раздел заполняется для каждого квартала отдельно, т.е. В годовой книге будет находиться минимум 4 листа. В заголовке листа указывается наименования периода, за который содержатся операции. Раздел состоит из 10 граф, в которые построчно заносятся данные:.

Графа 1 содержит номер строки по порядку. В графу 2 заносится наименование и дата платежного документа, которым было произведено перечисление денежных средств. В графу 3 записывается информация о периоде, за который был осуществлен данный платеж. Курсовая работа на тему двухэтажный жилой дом. В графы 4-9 заносятся конкретные суммы понесенных расходов. В графе 4 указывается сумма взносов, перечисленных в ПФР.

Сюда включаются, а также за наемных работников. В графе 5 — сумма взносов, уплаченных в соцстрах. В графе 6 — взносы, перечисленные в медстрах. В графе 7 — взносы по травматизму.

Графа 8 содержит сумму больничных выплат, уплаченных работодателем из собственных средств (первые 3 дня больничного). В графу 9 заносят сумму платежей по договорам личного страхования. Графа 10 — итоговая сумма по строке, результат сложения цифр из граф 4-9.

Образец Заполнения Книги Учета Доходов И Расходов Ип На Осно

Последней строкой раздела идет итоговая строка за отчетный период. Она содержит общие суммы взносов по каждой из граф, и общую сумму всех произведенных расходов в периоде.